2.2 Le bond en 2007 et 2008 puis la chute du taux de refinancement interbancaire fin 2008 et en 2009

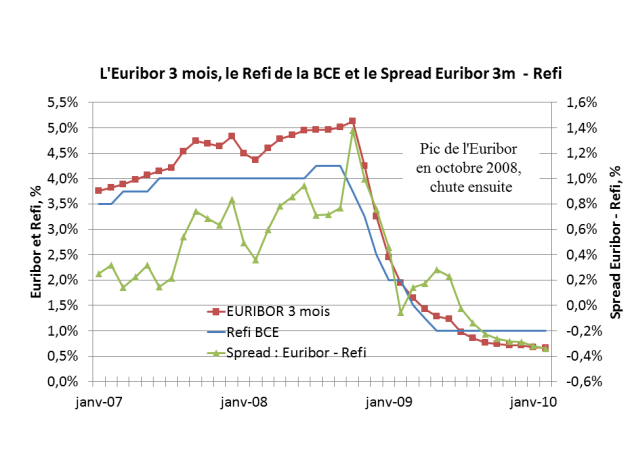

Après l'été 2007 où se déclenche la crise des subprimes et jusqu'à l'automne 2008, la BCE n'a donc que peu réagi, et pas par ses taux directeurs : elle n'a pas bougé son Refi, sauf une petite bourde déjà évoquée (danger d'inflation oblige, par le bond des prix du brut à l'été). Pendant ce temps, les taux du refinancement interbancaire (mesuré par l'Euribor[1], en particulier celui à 3 mois) explosaient car le marché monétaire interbancaire était « asséché » : les banques connaissant l'existence des « actifs toxiques » dans leur bilans se doutaient de leur existence dans les bilans de leurs consoeurs. La marge (dite Spread) Euribor – Refi atteignit ainsi des sommets[2]...(singulièrement après la faillite de Lehman Brothers) avant que la BCE ne réagisse donc, enfin.

Cette forte réaction déjà évoquée fait chuter l'Euribor 3m et le Spread correspondant : le refinancement des banques commerciales redevient bon marché ; même très bon marché dès le printemps 2009.

Remarque :

Le détail par compartiment de la baisse des taux offerts est donné dans le graphique ci-dessous ; on ne comparera ci-dessous que les crédits à la consommation des ménages et l'ensemble des crédits aux SNF avec l'Euribor pour calculer les marges brutes bancaires.

(Cliquez sur le graphique pour faire défiler les étapes ou utilisez la barre de navigation)

Le détail par compartiment de la baisse des taux offerts est donné dans le graphique de l'introduction. Ci dessus on ne comparera que les crédits à la consommation des ménages et l'ensemble des crédits aux SNF avec l'Euribor pour calculer les marges brutes[3] bancaires