4.2 Rebond de la BNP, la rechute de la SG

Ces deux banques étaient comparables en 2004 en termes de critères de performances (PNB)[1] ; la BNP présentait cependant un léger avantage. En 2009 et début 2010, la première a retrouvé ses couleurs tandis que la seconde est en plein marasme. Autrement dit, la « santé des banques », le « retour des profits des banques » : ça ne veut rien dire. La BNP peut se permettre d'afficher de fortes pertes (« coûts des risques ») de 2007 à 2009, alors que celles de la SG, grevées par les « 5 G€ de Kerviel » en 2007, furent plus discrètes les deux années suivantes.

Quelques critères de performance des deux grandes banques Françaises

Rappel :

La structure du PNB s'est d'ailleurs modifiée, par exemple pour la BNP : la part des intérêts du crédit bancaire est en forte hausse (surtout en masse en 2009 ; on a vu plus haut pourquoi) au détriment des autres revenus.

Le graphique ci dessous représente la structure du PNB pour la BNP Paribas. (Pour faire défiler les étapes de l'animation, cliquez directement sur le graphique ou utilisez la barre de navigation.)

L'évolution des bilans bancaires

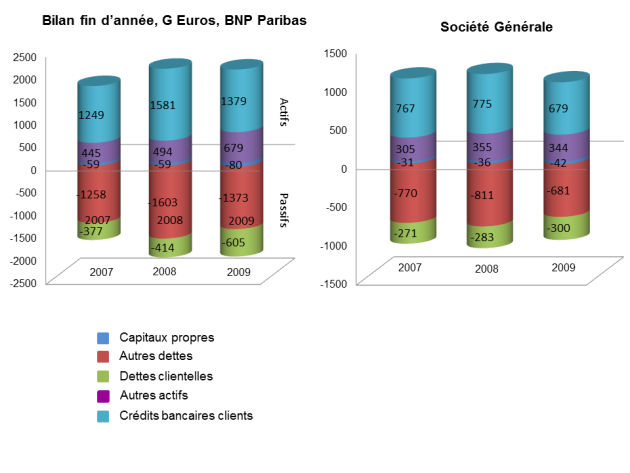

Les graphiques représentent les bilans bancaires des deux banques, et en pourcentage de l'actif.

Commentaires

La structure du PNB s'est d'ailleurs modifiée, par exemple pour la BNP : la part des intérêts du crédit bancaire est en forte hausse (surtout en masse en 2009 ; on a vu plus haut pourquoi) au détriment des autres revenus.

Enfin, la comparaison des bilans bancaires des deux banques indique le poids comptable bien supérieur de la première, en particulier pour ce qui concerne les fonds propres comptables. Cependant, les structures des bilans restent très proches.

L'évolution des Price to book

Enfin, l'évolution des "Price to Book" (PB) ratios est nettement en défaveur de la SG comparée à celle de la BNP : la seconde rebondit nettement en 2009 (mais sans atteindre son niveau de fin 2007) ; la première, qui surperformait fin 2007, n'est guère mieux que fin 2006 en février 2009.