plan de la leçon :

1. De la comptabilité générale à la comptabilité de gestion. 1

1.1 Quelles sont les charges qui doivent être incluses en comptabilité analytique ?. 2

1.3 Résultat analytique et résultat comptable : synthèse. 4

2. Le traitement des charges calculées. 5

3. L'enchaînement des coûts. 6

Exposé :

En règle générale et en l'absence de système informatique intégré, c'est-à-dire organisé autour d'une base de données, c'est la comptabilité générale qui va servir de système d'information pour la comptabilité analytique. Il est cependant nécessaire au préalable, de procéder à un ensemble de retraitements pour permettre le calcul des coûts dans l'entreprise.

Un premier travail consiste à classer parmi les charges de la firme, celles qui seront exclues ou au contraire incluses dans les coûts des fonctions et des produits (ou services). Un second travail, préliminaire à la mise en œuvre de toute méthode de calcul, consiste à préciser la manière dont seront traitées certaines charges tels que les amortissements, les charges à répartir, les charges dont la périodicité est différente du moment de calcul, etc. Enfin, un troisième travail consiste à identifier les charges au sein du processus de production de l'entreprise.

1. De la comptabilité générale à la comptabilité de gestion

La logique fondamentale du passage de la comptabilité générale à la comptabilité analytique est de s'appuyer sur le caractère « économique » d'une charge ou d'un produit. Pour cela, il faut toujours se poser la question : cette charge ou ce produit est-il indispensable à mon activité ? Ceci peut donc conduire à écarter des éléments du compte de résultat, mais aussi, à l'inverse, rajouter des éléments qui ne sont pas enregistrés en comptabilité générale.

1.1 Quelles sont les charges qui doivent être incluses en comptabilité analytique ?

Parmi les charges de la comptabilité générale, on distingue deux types : les charges dites « incorporables » qui sont transférables en comptabilité analytique et celles qui ne le sont pas. Ces dernières sont dites « non incorporables ».

La notion de charges incorporables est facilement compréhensible et ressort essentiellement du « bon sens », ainsi que l'illustre l'exemple ci-dessous.

✏Une société a pour objet, la fabrication de glace et desserts glacés. Tous les éléments directement nécessaires à la fabrication de ses produits –matières premières (lait, parfums, fruits…) et machines– ainsi que les dépenses administratives induites par la production et la commercialisation qui figurant dans les charges de l'entreprise sont des charges a priori incorporables.

☞ Des charges incorporables sont des charges qui ont un lien patent avec l'activité, le produit ou le service considérés. Elles sont généralement récurrentes, dès lors qu'elles relèvent de l'exploitation ordinaire de l'entreprise.

A l'opposé, des charges non incorporables sont des charges qui n'ont aucun lien avec l'activité, ou ne relèvent pas de l'exploitation ordinaire et à ce titre n'ont pas à être incluses dans le calcul de coût du produit ou du service.

✏Une amende fiscale ou pénale constitue ainsi une charge atypique, dont le coût ne doit pas interférer avec celui des produits fabriqués. L'amortissement des frais de premier établissement, lesquels n'ont pas vocation à se renouveler et s'identifient en réalité à des charges exceptionnelles, n'a pas non plus à être pris en compte.

Il n'existe naturellement pas de liste exhaustive des charges incorporables ou non par nature, chaque entreprise ou activité ayant ses spécificités propres. Grosso modo, les charges figurant dans les comptes 60 à 66 du plan comptable général et une grande partie des amortissements correspondent à des charges incorporables. Les provisions pour dépréciation ne rentrent pas en ligne de compte dans le calcul des coûts. Elles ont en effet, un caractère purement patrimonial, c'est-à-dire qu'elles ont un impact sur la valeur des biens au bilan, mais ne modifient en rien le montant investi à l'origine.

Les charges exceptionnelles ne constituent pas non plus des charges incorporables : par nature, les composantes du coût d'un produit ou d'un service sont récurrentes, ce qui n'est pas le cas de ce type de charges (ou produits).

Dans tous les cas, ces règles ne sont pas intangibles : il faut rechercher avant tout le lien avec le produit ou le service.

⚡ Il ne faut pas confondre « lien avec l'activité » et caractère direct ou indirect de cette relation. La fonction de direction n'a pas, en principe, de lien direct avec les produits ou services offerts, mais son coût rentre dans leur calcul, car elle est indispensable à l'activité de l'entreprise.

1.2 Charges supplétives

Il existe également des éléments qui concernent directement l'activité et doivent rentrer dans le calcul des coûts, mais qui ne sont pas enregistrés dans le compte de résultat. Ce sont des charges supplémentaires, appelées « charges supplétives ». Deux cas type illustrent cette situation.

✏Un gérant majoritaire de société ne touche pas de salaire : il prélève son revenu sur les bénéfices de la firme. Sa charge n'est donc pas enregistrée au niveau de l'exploitation, alors qu'il participe bien des coûts de l'entreprise. C'est pourquoi, il est nécessaire de réintégrer l'équivalent de son salaire dans les calculs de coûts.

Dans un autre ordre d'idées, l'entreprise qui finance l'acquisition d'un matériel de production peut le faire par l'emprunt ou par fonds propres. Si elle recourt à l'emprunt, les intérêts financiers seront en toute logique affectés au coût de production des biens que la machine contribue à fabriquer. A l'inverse, si elle finance l'opération par apport de capitaux, elle n'enregistrera pas d'intérêts financiers dans ses comptes. Il est donc logique, afin de tenir compte du coût du capital, de réintégrer dans ses calculs de coûts, l'équivalent du prix du financement.

1.3 Résultat analytique et résultat comptable : synthèse

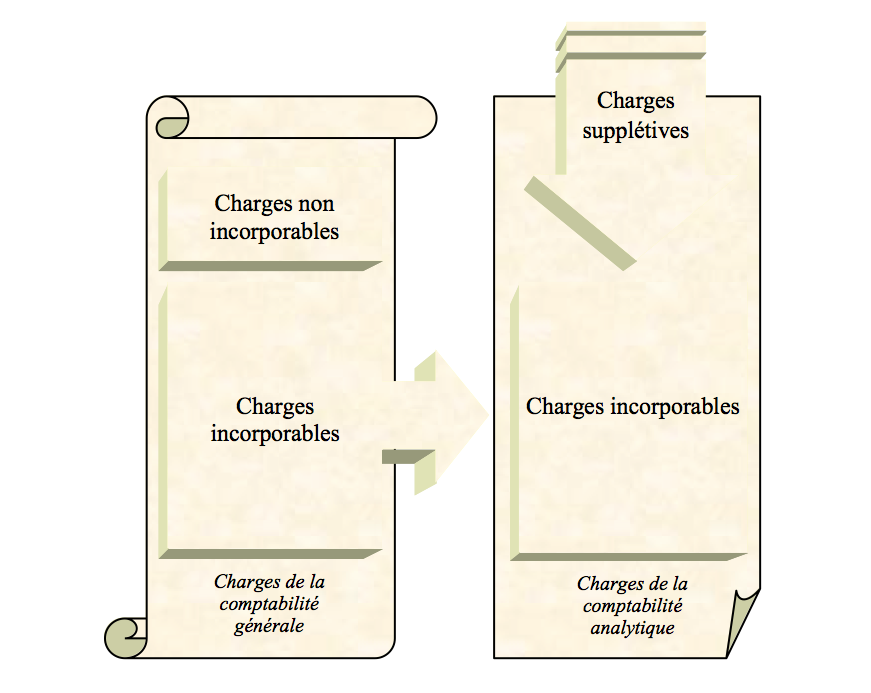

Le schéma ci-après résume de quelle manière les charges de la comptabilité générale sont prises en compte dans la comptabilité analytique.

Figure 1.3‑1:

les charges prises en compte dans la comptabilité analytique

☞ Le résultat de la comptabilité analytique, dit « résultat analytique » est égal à la différence entre les produits (résumés généralement par le chiffre d'affaires) et les charges de la comptabilité analytique.

À l'inverse, il est naturellement possible de retrouver le résultat de la comptabilité générale à partir du résultat analytique. Pour cela, il suffit d'ajouter les charges supplétives au résultat analytique et de soustraire les charges non incorporables. Eventuellement, il y a lieu de tenir compte de produits accessoires qui auraient été perçus en dehors de l'activité principale concernée.

Résultat analytique

+ Produits non incorporés

+ Charges supplétives

- Charges non incorporables

= Résultat comptable

Il faut observer dans ce calcul que les signes affectant les charges supplétives et non incorporables sont respectivement positif et négatif, car les premières sont venues préalablement en diminution du résultat analytique calculé, tandis que les secondes sont venues en augmentation. Ainsi, s'agissant des produits non incorporés, ceux-ci viennent augmenter le résultat analytique, puisqu'ils ne s'y trouvaient pas par définition. Il en est de même dans le sens inverse pour les charges non incorporables. Pour les charges supplétives, c'est plus subtile : puisqu'elles sont venues diminuer le résultat analytique, on les rajoute à ce même résultat pour les éliminer (moins par plus égal… zéro !).

✏Une entreprise de nettoyage possède des appartements qu'elle loue à des entreprises. Les loyers qu'elle perçoit constituent des revenus accessoires. Ils devront être ajoutés au résultat analytique comme produits non incorporés pour calculer le résultat de la comptabilité générale.

2. Le traitement des charges calculées

2.1. Les charges abonnées

Elles correspondent à des charges qui interviennent à des périodes d'apparition différentes de celles retenues pour les calculs de coûts. Les charges d'électricité ou de téléphone, dont le paiement est généralement bimensuel, pourront être ainsi étalées à raison d'un montant équivalent à une consommation mensuelle.

2.2. Les charges d'usage

Les charges d'usage correspondent à l'amortissement des biens concourant à l'exploitation de l'entreprise et pris en compte dans la comptabilité de gestion. Si, en pratique, ils sont souvent repris tels quels dans le calcul de coûts, il est cependant préférable de calculer des charges d'usage reflétant le mieux possible la réalité économique. On peut ainsi proposer trois types de traitement :

- pour base amortissable, on peut tenir compte, non de la valeur historique, mais de la valeur de remplacement du bien. Rappelons que cette dernière n'est pas forcément supérieure à la valeur d'origine. C'est en particulier le cas en situation de déflation, ou dans certains domaines (l'informatique par exemple) qui ont connu des baisses importantes de coût ces dernières années ;

- pour durée d'amortissement, on peut retenir une durée probable d'utilisation, au lieu de celle normalement admise pour l'amortissement. Il est vrai que l'on a tendance à retenir des durées conformes aux normes fiscales, lesquelles ne sont pas toujours en adéquation avec la réalité ;

- une charge d'usage peut continuer par ailleurs, à être calculée tant que le bien reste en service et quand bien même l'immobilisation est totalement amortie comptablement. Cette disposition s'explique par le souci de ne pas fausser le calcul économique en abaissant brutalement le coût à l'issue de la période d'amortissement ou en considérant que le bien revient moins cher à produire en raison même de l'âge ou de l'obsolescence du matériel. Cela entraînerait, d'une part une revalorisation forte du coût, lors du rachat d'un nouvel équipement et/ou d'autre part, une estimation biaisée de la performance économique vis-à-vis des concurrents. S'il y a gain sur le coût unitaire des produits, celui-ci ne doit être le fruit que d'une amélioration de la productivité, de l'expérience ou d'effets d'échelle.

Naturellement, les différences constatées entre l'amortissement enregistré en comptabilité générale et de gestion feront l'objet d'une différence d'incorporation.

3. L'enchaînement des coûts

Les activités de l'entreprise sont traditionnellement divisées en deux familles : activités commerciales et activités de production (biens ou services). La seconde se distingue de la première en ce qu'elle ajoute une étape au processus d'approvisionnement et de distribution : la transformation de matières. C'est pourquoi, la notion de coût est abordée à travers l'exemple du processus productif.

3.1. Le processus de production

Trois phases ponctuent le processus de production : la première correspond à celle de l'approvisionnement, la seconde à celle de la production, la troisième à celle de la distribution. Le calcul du coût de revient d'un produit respecte toujours ces trois étapes. Ce processus a énormément évolué au cours de ces dernières années. Néanmoins, dans le cadre d'une première approche, nous considérerons le cas d'une production industrielle « classique », avec constitution de stocks.

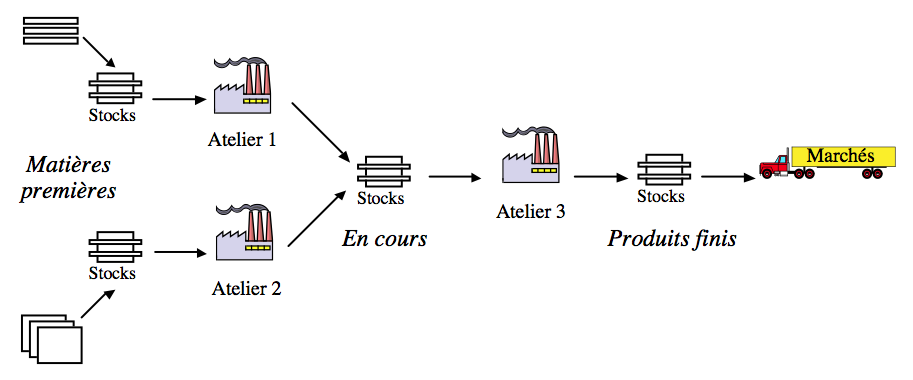

Afin d'illustrer ce processus de production, imaginons l'exemple suivant :

✏Une entreprise fabrique des chaises destinées à des salles de classe à partir de deux éléments : des barres d'acier mises en forme dans un atelier 1, des plaques de contre-plaquées taillées dans un atelier 2. Ces différents éléments sont assemblés par soudure de l'acier dans un troisième atelier, où ils sont également conditionnés. Aux différents stades de la production, chaque élément est stocké provisoirement, comme le montre le schéma ci-dessous :

Figure 3.1‑2 : processus de production d'une chaise avec stocks

Ce schéma de production est naturellement très simple, mais il montre clairement la progression dans l'élaboration du produit, ponctuée de haltes dans des lieux de stockage. Le coût d'un produit suit le même chemin, utilisant les ressources mises à la disposition par l'entreprise. Aux matières premières d'origine vont être ajoutés du travail et des heures machines pour donner un produit fini.

Grosso modo, on peut dès à présent considérer que deux grandes catégories de ressources ont été mises en œuvre : de la « logistique » au sens le plus général et des forces de production. La première apporte son soutien administratif, commercial, organisationnel ; la seconde est impliquée à des degrés divers dans le processus productif sous la forme d'entretien, de manutention, de fabrication...

3.2. Du coût d'achat au prix de vente

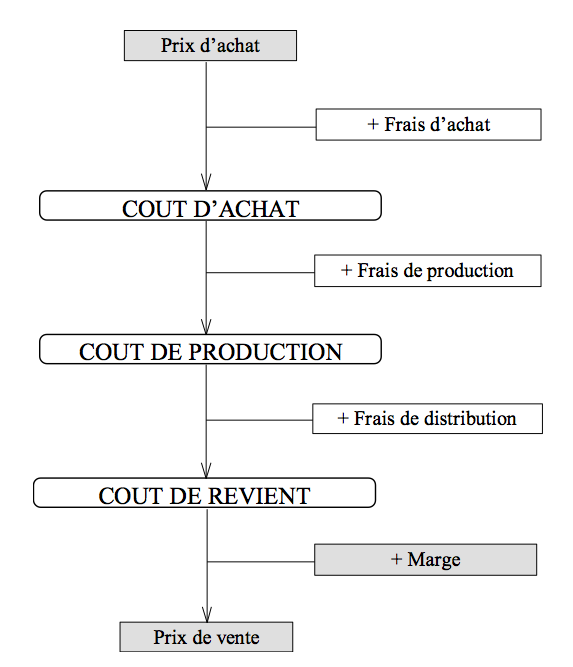

Le coût de revient est le résultat de la somme des coûts apparaissant au fur et à mesure du processus de production. La marge revenant au producteur résulte de la différence entre ce coût et le prix de vente. L'ensemble de ce processus est résumé ci-après :

Figure 3.2‑3 : du coût d'achat au prix de vente

Au cours de la première phase, les matières premières rentrent dans l'entreprise. Elles ont été acquises à un certain prix déterminé sur le marché. L'achat de ces matières a nécessité des dépenses supplémentaires liées à la recherche éventuelle d'un fournisseur, la négociation, la passation de la commande (téléphone, fax, imprimés, courriers...), au transport, des droits de douane s'il y a lieu, la manutention... Ces frais viennent majorer le prix d'achat, pour donner un premier coût : le coût d'achat.

Il faut dès à présent noter qu'en sus de ces différents coûts, il peut se glisser des variations de valeurs liées à l'existence de stocks.

Au coût d'achat des matières vont venir s'ajouter d'autres frais, liés à la production : main-d'œuvre, amortissement des machines utilisées, matériel d'entretien, salaires de l'encadrement, etc. La somme des ces coûts donne le coût de production. S'il existe des stocks, on évaluera un coût de production avant et après le passage en stocks.

Le coût de revient, enfin, est la somme du coût de production et de tous les frais engagés pour la distribution du produit : frais de personnel (manutention, commerciaux, marketing...), les emballages de conditionnement consommés, le service après-vente, etc.

Remarquons que les frais de structure inhérents au fonctionnement de l'entreprise et communes à diverses activités ou établissements, tels que les services de recherche et de développement, le contrôle, l'informatique font également partie du coût de revient. Mais, ils sont pris en compte de manière indirecte. L'objet du chapitre suivant est précisément de montrer comment les incorporer au coût final.

L'apparente simplicité de ce schéma peut surprendre, mais ce dernier est essentiel. Il est par conséquent important de toujours l'avoir à l'esprit, car il constitue un guide précieux dans le travail de calcul des coûts.