Estimation à partir des dividendes

Ce premier modèle d'évaluation financière est construit à partir des dividendes futurs distribués aux actionnaires. On estime la valeur de la firme à partir de sa capacité à engendrer un profit qui sera distribué sous forme de dividendes aux actionnaires. Il est possible de donner deux justifications à l'adoption des dividendes pour estimer la valeur de la firme.

Tout d'abord, le dividende est le revenu que reçoit effectivement l'actionnaire.

Remarque :

Williams [1938] justifie ainsi sa définition de la valeur à partir des dividendes :

“ En bref, une action ne vaut que ce qu'elle vous rapporte. Ainsi le vieux fermier parlait-il à son fils :

Une vache pour son lait,

Une poule pour ses oeufs,

Et une action, par Dieu,

Pour ses dividendes. ”

La somme des dividendes actualisés traduit l'ensemble des revenus auxquels l'actionnaire est en droit de prétendre en tant que propriétaire de la firme. Si les titres n'étaient pas liquides, i.e. s'il n'existait pas de marché secondaire pour les revendre n'importe quand, les dividendes perçus seraient la seule source de revenus de l'actionnaire ; la valeur de la firme ne devrait donc être appréciée qu'au vu de sa capacité à distribuer des dividendes. La seconde justification du recours aux dividendes est d'ordre informationnel. Sur un marché walrassien décentralisé, le dividende est le seul signal reçu par l'actionnaire et donc la seule source d'information qui parvienne à l'agent financier sur la santé de la firme. Il est donc logique, dans ces conditions, d'essayer d'estimer la valeur de la firme à partir de ce signal.

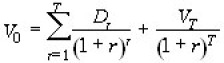

La valeur initiale du titre correspond à l'ensemble des dividendes qui seront distribués durant toute la vie de l'entreprise. Si l'on note r le taux d'intérêt et que l'on suppose que ce taux demeure inchangé au cours des périodes, la valeur actuelle du titre V0 s'écrit :

V0 dépend de la somme actualisée des dividendes (Dt) et du prix, supposé connu, VT du titre à la date T. Cela peut-être par exemple son prix de liquidation si l'on suppose que la firme cesse son activité en T.

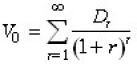

converge donc vers zéro, i.e. au delà d'une certaine date, VT croit à un taux inférieur au taux d'intérêt r.

Sous cette condition, la valeur de la firme s'écrira donc :

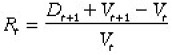

Le rendement attendu d'un titre financier acquis en t (Rt) est défini comme le ratio constitué au numérateur par le revenu engendré par la détention du titre (le dividende distribué en (t 1) et le prix de revente du titre Vt 1) diminué du prix d'achat du titre (Vt) et au dénominateur par le prix d'achat.

Ce rendement est appelé en anglais Total Shareholder Return (TSR).